Что такое акции компаний?

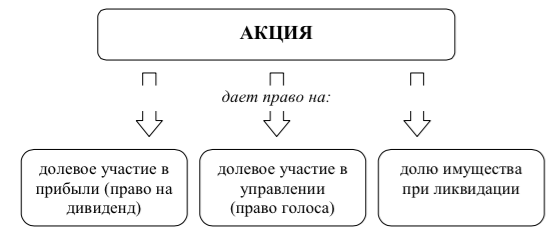

Акции компаний – это ценные бумаги, удостоверяющие, что инвестор является совладельцем некоторого бизнеса и, соответственно, имеет право претендовать на участие в управлении этим бизнесом, а также на долю в прибыли и долю активов. Стать акционером может практически каждый, однако для этого необходимо иметь определенные экономические знания.

Что такое акции?

Купить акции можно несколькими способами – на бирже или вне биржи. Торговля на бирже более прозрачна — котировки (цены) акций и других ценных бумаг можно легко отследить. Когда вы покупаете или продаете акции напрямую, вне биржи, есть риск, что цены будут завышены или занижены по сравнению с рыночными.

К тому же биржа тщательно оценивает компании-эмитентов. Акции явных мошенников там вы вряд ли встретите. А остальным ценным бумагам в результате проверки присваивают важный атрибут – уровень листинга.

Сегодня их три.

- Первый уровень (или первый котировальный список) — наиболее ликвидные акции самых надежных компаний российского рынка.

- Для попадания во второй котировальный список требования уже не настолько высоки. Но все компании, чьи акции претендуют на попадание в первый или второй список, должны регулярно отчитываться перед биржей о результатах деятельности, а также публиковать отчетность и всю важную информацию о себе в интернете.

- Третий уровень – это некотировальная часть списка с самыми низкими требованиями. Если вы соберетесь покупать ценные бумаги компании третьего уровня или компании, которой вообще нет в листинге (списке ценных бумаг) биржи, вам придется оценивать ее надежность самостоятельно. А это непросто даже для опытного инвестора.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопросВиды

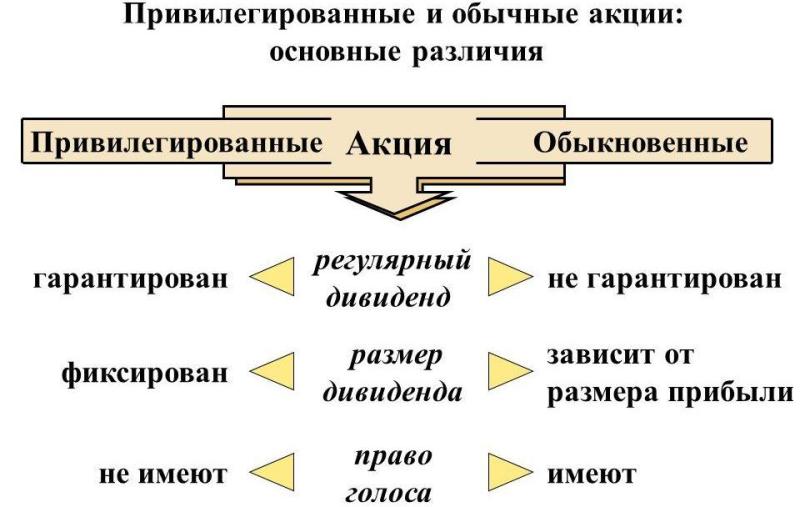

Акции компаний бывают обыкновенными и привилегированными. Отличия связаны с двумя главными правами — голосовать и получать дивиденды.

Обыкновенная акция – это ценная бумага, которая наделяет своего держателя правом получения дивидендной прибыли, закрепляет за ним право на получение части имущества акционерного общества в случае его ликвидации, а также позволяет принимать участие в акционерных собраниях и голосовать за принятие (отклонение) решений внутри АО.

В свою очередь привилегированная акция – это акция с твердым фиксированным доходом, которая дает держателю специальные права, но при этом накладывает на него определенные ограничения.

Основное различие между обыкновенными и привилегированными типами бумаг заключается в том, что последние ограничивают права их владельцев. Дивиденды организации в первую очередь перечисляются собственникам этих акций. Также они раньше получают долю в имуществе компании при ее ликвидации, чем владельцы обыкновенных бумаг. При этом собственники привилегированных акций ограничены в правах на участие в управлении обществом.

Размер дивидендов, исчисляемых на такие бумаги, устанавливается следующим образом:

- в абсолютном выражении (например, на одну акцию выплачиваются 10 гривен);

- в виде фиксированной доли от прибыли.

Дивиденды владельцам привилегированных акций выплачивают не только из прибыли общества, но и из других источников. В подобных условиях не исключается ситуация, когда собственник этой бумаги зарабатывает на деятельности убыточной организации.

Размещение акций производится двумя путями:

- на открытых площадках (биржи);

- распределяются между собственниками.

Последний вариант возможно при условии, если акционерное общество носит закрытый характер (ЗАО).

Акции бывают также именными и на предъявителя. Последний тип используется сегодня редко. Ценные бумаги на предъявителя можно продавать, не внося изменения в соответствующий реестр собственников.

Важно! Несмотря на существование акций, ограничивающих право голоса, каждый их владелец может принимать участие в собрании учредителей организации. То есть, общество, согласно законодательству, не способно полностью лишить собственника ценной бумаги такого права. Оно составляет суть понятия «акция» и является неотъемлемой ее частью.

При этом каждый акционер может не принимать участие в очередном заседание учредителей общества или передать на время свои права другому собственнику организации либо доверенному лицу.

Также все акции можно поделить еще на две важные категории:

- Размещенные акции – это те ценные бумаги, которые выпустило АО и приобрели акционеры. Иными словами они представляют собой те акции, величина стоимости которых определяет текущий уставной капитал акционерного общества.

- Объявленные акции – это те акции, которые АО может разместить в качестве дополнения к уже существующим размещенным акциям с целью увеличения уставного капитала. Принятие решения о выпуске объявленных акций происходит только на акционерных собраниях.

Если более гулбоко изучать рынок ценных бумаг, следует выделить еще 2 категории акций:

- Казначейские акции – это акции, которые ранее были размещенными акциями и находились у акционеров, но затем были выкуплены самим акционерным обществом. Казначейские акции не принимают участие в голосованиях и не дают право получать дивиденды.

- Квазиказначейские акции – это те казначейские акции, которые АО перемещает на баланс дочерней компании. Квазиказначейские акции, размещенные в дочерней компании, дают материнской компании возможность контроля путем получения права голоса.

Стоимость

Стоимость любых акций может быть нескольких видов:

- Номинальная

Это то, что указано на её лицевой стороне (иногда её называют нарицательной стоимостью). Общая величина уставного капитала равна общей сумме номиналов всех выпущенных акций. Номинальная стоимость всех обыкновенных акций общества должна быть одинаковой. Номинальная стоимость не обязана отражать реальную ценность акций. - Эмиссионная

стоимость акций при их первичном размещении, по которой её приобретает первый держатель. Обычно эмиссионная цена акции превышает номинальную стоимость или равна ей. Превышение эмиссионной цены над номинальной стоимостью называется эмиссионной выручкой, или эмиссионным доходом. - Рыночная

Это цена, по которой акция продаётся и покупается на вторичном рынке. Рыночная цена (курс) обычно формируется на торгах на фондовой бирже и отражает баланс спроса и предложения на данные акции. Для формирования рыночной цены важное значение имеет уровень ликвидности фондового рынка. Косвенно, рыночная стоимость акций отражает ликвидационную стоимость активов и пассивов компании. - Балансовая

Это частное от деления стоимости чистых активов компании (балансовой стоимости компании) на количество выпущенных акций, находящихся в обращении. Если рыночная цена ниже балансовой, то это является основой для будущего биржевого роста цены. Обычно, балансовую стоимость определяют при аудиторских проверках.

Способы дохода

Можно купить пакет акций, чтобы участвовать в управлении компанией. Но чаще всего их покупают, чтобы получить доход.

- За счет дивидендов

Если по итогам года компания получила прибыль и общее собрание решило распределить ее среди акционеров, тогда вы получите дивиденды по каждой вашей акции. Но никаких гарантий, что вы получите деньги, нет. Если компания сработала «в минус» или собрание решило не раздавать прибыль акционерам, дивидендов вы не получите. Это риск, который всегда сопровождает инвестиции. - За счет роста стоимости акции

Вы покупаете акции и ожидаете, что в будущем их цена возрастет. Когда вы их продадите, то получите доход — разницу между ценой, за которую купили акцию, и ценой, за которую продали. Не забудьте, что вам еще предстоит заплатить за услуги депозитарию или регистратору, комиссию брокеру и налог с прибыли при продаже. Более того, вы можете не только не получить доход, но, наоборот, даже потерять деньги. Например, если акции подешевеют. Как известно, гарантий на рынке ценных бумаг нет и быть не может, а риск есть всегда.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопросПрава и обязанности акционера

Акционер, как уже было сказано, владеет частью компании – то есть частью всего ее имущества. Доля частного инвестора невелика. В большинстве случаев она не превышает 1%. В итоге выходит, что акционеру принадлежат «мелкие кусочки» офисной техники, мебели, установленного в цехе оборудования и другого имущества.

- Акционер имеет право голоса на собраниях совладельцев, во время которых происходит формирование совета директоров. Конечно, акционеры приглашаются не на все встречи: повседневные задачи решаются без них. Тем не менее, компания рассылает всем инвесторам приглашения на главное, ежегодное собрание. Посещать его или нет – личное дело каждого.

- Если доля акционера ничтожно мала, а ехать до места проведения собрания далеко и нецелесообразно, он может передать свое право голоса более влиятельному и активному совладельцу.

- Стоит напомнить, что обладание акциями той или иной компании не является поводом для получения от нее льгот и привилегий. Иными словами, имея акции хлебомакаронного комбината, вы не вправе рассчитывать на бесплатные утренние булочки.

- Современные технологии позволили отказаться от печатных акций: в настоящее время ценные бумаги поступают в депозитарий только в электронном виде. Некогда трейдеры вели торговлю печатными акциями (stock certificates), на которых не принято было обозначать имя держателя. Поэтому, вне зависимости от того, законно или незаконно человек владел акциями, компания признавала его права акционера.

- Благодаря совершенствованию системы контроля и учета, безопасность участников рынка, к счастью, повысилась. Виртуальная акция легко перемещается между учетными записями трейдера. Участники рынка получили возможность торговать, не выходя из дома, и охотно пользуются ею, тем более что для заключения сделок не нужно ничего, кроме телефона или компьютера.

- Предполагается, что любая компания стремится к увеличению прибыли, а значит, к принесению дохода акционерам. Если же увеличения прибыли не происходит, и инвесторы перестают надеяться на получение дивидендов, они могут попытаться переизбрать руководство. Но у рядового акционера слишком маленький пакет акций, и потому он не может оказать влияние на судьбу предприятия. Она находится в руках крупных инвесторов.

- Большинство акционеров не заинтересовано в процессе управления компанией. Им важна только прибыль, то есть дивиденды. Кроме того, акционер претендует на долю активов, но получить ее может только в случае упразднения предприятия – причем не раньше, чем руководство рассчитается с долгами и объявит о банкротстве своего детища.

Завершая разговор о правах и обязанностях акционера, отметим, что акционер не несет ответственности (личной) перед кредиторами – в отличие, например, от индивидуального предпринимателя, который может лишиться имущества, если не выплатит долг. Акционер в ответе только за сумму собственных вложений. Если предприятие терпит бедствие и не может расплатиться, никто не будет требовать с акционеров, чтобы они расплатились за него.

Что такое пакет акций?

Пакет акций компании — это количество акций одного акционерного общества (АО), находящееся в одних руках или под единым контролем. Стоимость крупных пакетов акций может многократно увеличиваться, если их обладание позволяет оказывать влияние на деятельность общества. Обычно 5% акций достаточно для созыва общего собрания акционеров; 25% — можно заблокировать большинство решений общего собрания; на практике для крупных АО достаточно 20-30% акций, более 50% обеспечивает полный контроль над деятельностью компании.

Важно! Надбавка за пакет акций — это надбавка к курсу акций, получаемая продавцом пакета за увеличение управленческих полномочий покупателя пакета.

Различают 2 основных пакета акций:

- Блокирующий пакет акций — это доля акций, позволяющая их владельцам накладывать вето на решения совета директоров акционерного общества.

- Контрольный пакет акций — это доля акций, дающая их владельцу возможность самостоятельно принимать решения в вопросах функционирования акционерного общества, в том числе назначать руководящий состав. Безусловным контрольным пакетом является 50% + 1 акция. Но в большинстве компаний решение на общем собрании принимают большинством голосов от присутствующих.

Обычно блокирующий пакет составляет более четверти (25%) всех акций — то есть владение таким количеством акций, которое позволяет блокировать любое принимаемое акционерным обществом решение, если оно не устраивает такого акционера (скажем, если уставом АО предусмотрено, что решение по такому-то вопросу может быть принято квалифицированным большинством, скажем, в три четверти голосов, то блокирующим пакетом будет 25% акций + 1 акция). Теоретически доля акций, необходимая для блокирования — 25%, но на практике она меньше.

Чем крупнее компания и чем более распространены её акции среди миноритарных акционеров, тем выше вероятность, что на общем собрании не будет присутствовать значительная часть акционеров. В такой ситуации большинство голосов может обеспечить значительно меньший пакет. Например, для корпораций США контрольный пакет акций составляет в среднем не более 20 %, а зачастую 5—10 %.

Возможные риски

Инвестирование — всегда риск. И он пропорционален вероятной доходности ценных бумаг: чем больше вы можете заработать, тем больше рискуете. Основных рисков, которые подстерегают инвесторов, три.

- Рыночный риск — это значит, что ценные бумаги могут расти, а могут и падать в цене. Он определяется только рыночным законом спроса и предложения. Например, если компания открыла новое месторождение нефти, газа, золота или палладия, скорее всего, ее акции подскочат. А если, скажем, у финансовой компании приостановили лицензию, ее ценные бумаги резко упадут.

- Риск ликвидности — это значит, что бумаги, которые вы приобретете, возможно, потом будет трудно продать. Или вообще никто не захочет их покупать, или согласится, но только с большим дисконтом — по сильно заниженной цене. То есть «голубые фишки» — бумаги самых крупных и надежных компаний — вы сможете при желании продать за считаные минуты. А за акциями никому не известной «Пупкин и Ко» вряд ли выстроится очередь желающих.

- Кредитный риск — это риск, что компания-эмитент разорится. Тогда ваши ценные бумаги резко обесценятся. Но вы сможете рассчитывать на свою долю имущества компании по окончании процедуры банкротства.

- Если обстоятельства сложатся неудачно и эти риски воплотятся в суровую реальность, вы можете потерять ваши деньги. Именно поэтому инвестирование в ценные бумаги подходит только тем, кто уже подготовил себе финансовую подушку безопасности и в полной мере осознает все риски.

Что такое облигация и в чем отличие от акции?

Облигации — это фактически долговые расписки. Их выпускает эмитент — компания (или государство, оно тоже может быть эмитентом), которой нужны деньги.

Важно! Люди покупают облигации и таким образом дают свои деньги взаймы этой компании, рассчитывая получить определенный доход. Полная сумма, сроки и размер выплат этого дохода (если планируется несколько платежей), как правило, известны при покупке. Возможность заранее оценить свою выгоду — это то, чем облигация отличается от других ценных бумаг.

В установленный срок происходит погашение облигаций, то есть эмитент выплачивает их владельцам номинальную стоимость, указанную на самих облигациях.

Основной риск для инвестора — банкротство компании-эмитента. В этом случае он может потерять вложенные деньги: в отличие от депозитов они не защищены системой страхования вкладов. Также следует выделить ряд прочих различий.

- Акция выпускается акционерным обществом при своем учреждении и представляет собой свидетельство о внесении определенной доли в уставный капитал общества. Облигация представляет собой долговое обязательство, по которому эмитент должен в оговоренный срок вернуть указанную сумму на облигации ее держателю.

- Держатель акции является совладельцем акционерного общества, в то время как держатель облигации – кредитором.

- Акция является бессрочной ценной бумагой, то есть она существует, пока работает акционерное общество. Облигация является срочной ценной бумагой и выпускается на строго фиксированный период.

- Доходы по акциям не являются фиксированными и зависят от прибыли акционерного общества. Доходы акционеров складываются из двух составляющих – дивидендов (доход на акцию, формирующийся за счет прибыли акционерного общества) и роста курсовой стоимости акций. Основными факторами, влияющими на доходность акций, являются размер дивидендных выплат, колебания рыночных цен, уровень инфляции, налоговый климат.

- По облигациям доходы выплачиваются в строго установленном размере. Периодические выплаты доходов по облигациям в виде процентов называются купонными выплатами. Облигации могут приносить доход двумя способами – в форме процентной ставки (купона) по займу и прироста капитала (разница между ценой покупки облигации и ценой, по которой инвестор продает облигацию).

- Проценты по акциям выплачиваются после выплат процентов по облигациям.

- Владелец акции имеет право голоса на общем собрании акционеров, в то время как у владельца облигации это право отсутствует.

Таким образом, акции являются одним из наиболее рискованных и доходных инвестиционных продуктов. Их приобретение не гарантирует стабильного дохода. При этом инвестиции в облигации являются наиболее надежным вложением средств на рынке ценных бумаг. Этот инвестиционный продукт рекомендуется для тех, кому важна полная сохранность капитала с невысоким уровнем дохода.